대동기어 주가 배당금 목표주가 전망 주총일

대동기어(008830) 주가 전망, 목표주가, PER, PBR, 실적, 투자포인트

자동차 및 농기계, 산업기계에 사용되는 동력전달장치용 부품과 트랜스 미션을 생산하는 대동기어(008830)의 주가는 현대차 그룹과의 대규모 공급계약 체결 소식으로 18% 급등했습니다. 이번 글에서는 대동기어 주가와 배당금 목표주가 전망, 주요 실적, 투자 포인트를 알아보겠습니다.

1. 대동기어 주가 현황

주가 및 거래 동향

대동기어의 주가는 2024년 12월 3일 기준 16,140원으로 전일 대비 18.42% 급등하며 시장의 이목을 집중시키고 있습니다. 현대차 및 현대트랜시스와의 1조 2천억 원 규모 부품 공급 계약 체결 소식이 투자 심리를 크게 자극했습니다. 이번 계약은 회사 매출의 약 390%에 달하는 금액으로, 실질적인 매출 발생은 내년부터 시작될 예정입니다.

거래량 및 투자심리

- 거래량: 11,756,626주로 폭증하며 강력한 매수세를 보였습니다.

- 시가총액: 1,456억 원으로 코스닥 시장에서 484위에 위치.

- 52주 최고가/최저가: 16,940원(최고, 12월 3일) / 6,260원(최저, 8월 5일).

이처럼 강력한 상승세는 대규모 공급 계약과 전기차 시장 확대라는 두 가지 호재에 힘입어 이루어진 것으로 보입니다.

2. 주요 투자 지표 분석

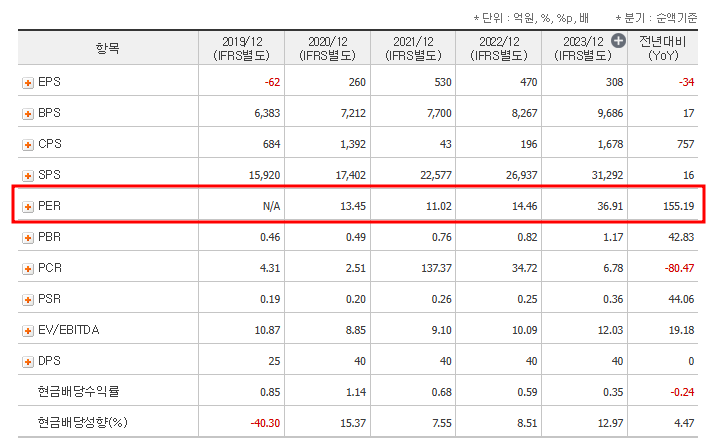

PER, PBR 및 기타 지표

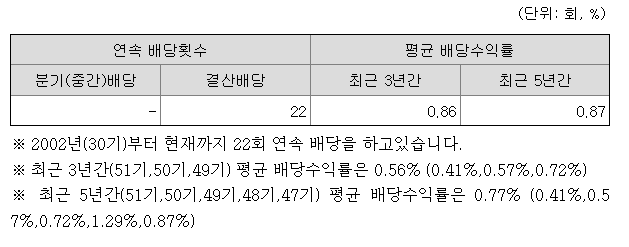

대동기어의 투자 지표는 아직 과대평가로 보일 여지가 있지만, 전기차 시장 확장으로 인한 성장 가능성을 주목할 필요가 있습니다.

- PER: 185.06배(2024년 예상치 기준)로 동종 업계 평균을 크게 상회.

- PBR: 1.72배로 자산 대비 적정 수준.

- EPS: 87원으로 수익성이 다소 낮아 보입니다.

- 배당수익률: 0.25%로 투자 매력은 낮지만, 성장주로서의 가치는 높습니다.

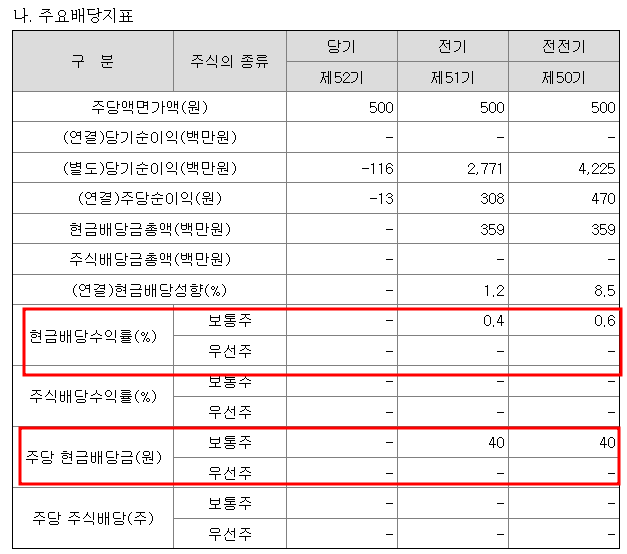

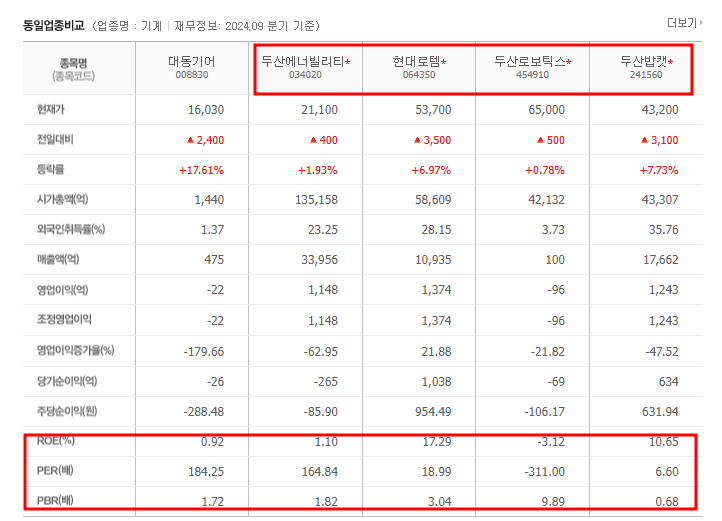

대동기어 배당금은 2023년 기준으로 주당 40원으로 높지 않습니다만 22회 연속 배당을 하고 있습니다. 최근 3년간 배당수익률은 0.86%입니다.

경쟁사와 비교

- 현대로템: PER 18.99배, PBR 3.04배로 안정적.

- 두산밥캣(241560): PER 6.60배, 성장성과 안정성 겸비.

대동기어는 업계 내 다른 기업에 비해 수익성은 낮지만, 시장 기대치는 높습니다. 이는 신규 계약과 전기차 시장에서의 포지셔닝 덕분입니다.

현대로템 주가전망 목표주가 배당금 지급일 PER PBR 주총일

두산 에너빌리티 주가 목표주가 배당금 전망 PER PBR 실적 합병비율

3. 기업 실적 분석

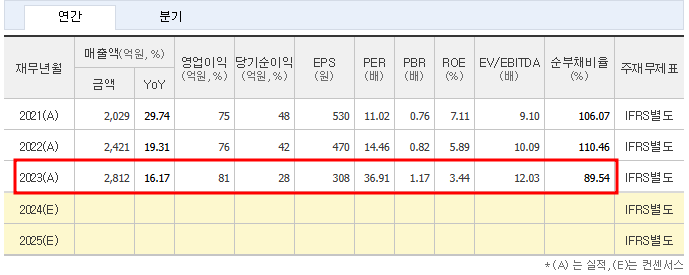

3.1 연간 실적

최근 3년간의 대동기어 실적은 꾸준히 증가했으며, 2024년부터는 대규모 매출 증가가 예상됩니다.

- 2021년: 매출 2,029억 원, 영업이익 75억 원.

- 2022년: 매출 2,421억 원, 영업이익 76억 원.

- 2023년: 매출 2,812억 원, 영업이익 81억 원.

대동기어는 전기차 부품 수요 증가와 신규 계약을 통해 2024년 매출 3,500억 원 이상을 목표로 하고 있습니다.

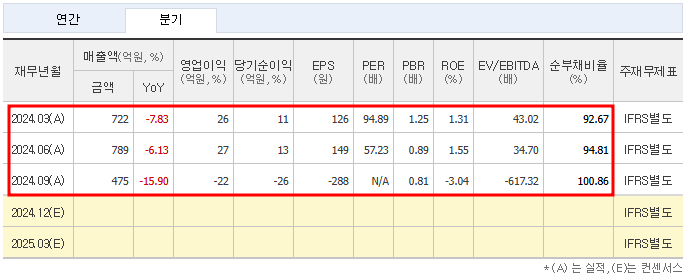

3.2 분기별 실적

2024년 3분기까지 매출은 2,310억 원, 영업이익은 81억 원을 기록하며 안정적인 성과를 보였습니다.

4분기 전망: 현대차 및 해외 공급 프로젝트가 실적 개선에 기여할 것으로 예상됩니다.

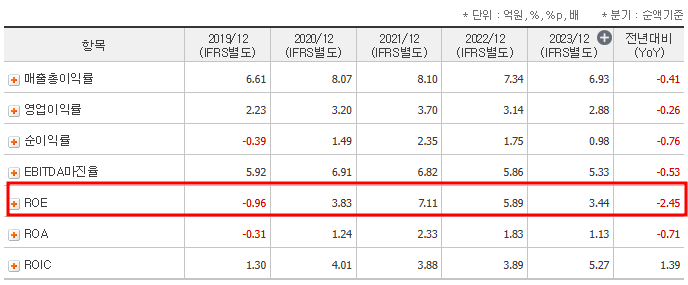

수익성 분석

- 영업이익률: 2023년 2.88% → 2024년 3.50%(예상).

- ROE(자기자본이익률): 3.44%로 개선 중.

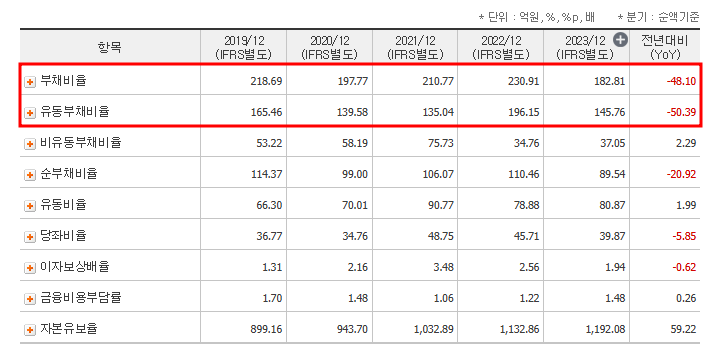

- 부채비율: 182.81%로 전년 대비 안정화.

4. 투자 포인트

4.1 현대차와의 대규모 계약

현대차와 현대트랜시스의 'e-파워트레인' 프로젝트는 대동기어의 핵심 성장 동력입니다. 이번 계약을 통해 2036년까지 안정적인 매출이 예상되며, 전기차 시장 내 입지가 더욱 강화될 것입니다.

4.2 전기차 시장 확대

대동기어는 전기차 플랫폼 전용 감속기와 샤프트 모듈 생산을 강화하고 있습니다.

- 전기차 부품 매출: 2024년 예상 약 2,500억 원.

- 2030년 목표: 전기차 부품 매출 비중 50% 달성.

4.3 글로벌 시장 진출

미국, 유럽, 아시아 등 주요 전기차 시장에서의 부품 수요 증가로 인해 대동기어의 해외 매출 비중은 2023년 30%에서 2024년 45%로 상승할 전망입니다.

4.4 비용 구조 개선

회사는 부채비율을 지속적으로 낮추고 있으며, 2024년 영업이익률 3.5% 이상을 목표로 하고 있습니다. 이는 투자자들에게 긍정적인 신호로 작용합니다.

5. 리스크 요인

5.1 고평가된 밸류에이션

185배의 PER은 동종업계 평균을 크게 상회하며, 주가 조정 가능성을 내포하고 있습니다.

5.2 수익성 압박

영업이익률이 3%대에 머물러 있어, 신규 계약과 전기차 시장 성장에도 불구하고 높은 비용 구조는 단기적인 과제가 될 수 있습니다.

5.3 전기차 시장 경쟁

전기차 부품 시장의 경쟁이 심화되면서 대동기어의 시장 점유율 확보가 쉽지 않을 가능성도 있습니다.

6. 목표주가 종합 주가 전망

대동기어는 현대차와의 대규모 계약 체결로 강력한 성장 모멘텀을 확보했습니다. 전기차 시장 확장, 글로벌 매출 증가, 비용 구조 개선이 긍정적인 요소로 작용할 것입니다.

[위 내용은 투자 권유를 위한 글이 아니며 모든 투자에 대한 책임은 투자자 본인에게 있습니다.]

'금융' 카테고리의 다른 글

| 카카오페이 주가 목표주가 전망 주총일 (1) | 2024.12.04 |

|---|---|

| 브이티 주가 실적발표 목표주가 전망 주총일 (2) | 2024.12.03 |

| 이수페타시스 주가 전망 유상증자 배당금 실적 목표주가 얼마? (1) | 2024.12.03 |

| 국가장학금 소득분위 8구간 계산법 지급금액 (1) | 2024.12.03 |

| 제이씨현시스템 주가 전망 목표주가 배당금 지급일 (2) | 2024.12.02 |

댓글