롯데관광개발 주가 배당금 전망 실적 PER EPS

롯데관광개발 주가 배당금 전망 실적 PER EPS

롯데관광개발의 최신 주가 정보 및 투자 지표를 분석합니다. 목표주가, PBR, ROE와 같은 주요 지표 및 투자 포인트를 확인하세요.

1. 롯데관광개발 주가 현황

2024년 11월 8일 기준, 롯데관광개발(032350)의 주가는 9,050원으로 전일 대비 20원(-0.22%) 하락했습니다. 이날의 시가는 9,130원이었으며, 고가는 9,190원, 저가는 9,000원으로 하루 동안의 가격 변동이 큰 편이었습니다. 거래량은 219,651주로 비교적 안정적인 모습을 보였습니다. 롯데관광개발의 주가는 연초부터 다소 등락을 거듭하며 유지되고 있으며, 최근 몇 개월간은 8,000원에서 12,000원 사이의 박스권에서 움직이는 모습을 보입니다.

2. 주요 투자 지표

2.1 시가총액 및 주식 현황

롯데관광개발의 시가총액은 약 6,896억 원으로 코스피 내 311위에 해당합니다. 발행주식 수는 76,196,183주이며, 외국인 보유율은 6.41%입니다. 주식이 활발히 거래되는 기업은 아니지만, 안정적인 주가 흐름과 상대적으로 적은 외국인 지분율은 국내 투자자들에게 유리하게 작용할 수 있습니다.

2.2 PBR, PER 및 EPS

- PBR(주가순자산비율)은 1.74배(2024년 기준)로, 동종업종 평균 PBR(12.95배)보다 낮아 비교적 저평가된 상태로 평가할 수 있습니다.

- PER(주가수익비율)은 N/A로 표시되어 있는데, 이는 기업의 영업이익과 당기순이익이 적자이기 때문에 해당 값을 계산할 수 없음을 의미합니다.

- EPS(주당순이익)은 -1,345원으로, 이는 회사의 수익성이 여전히 회복되지 않았음을 나타냅니다.

이러한 지표들은 롯데관광개발의 재무 상태가 아직 안정적이지 않으며, 실적 개선이 필요한 상황임을 시사합니다.

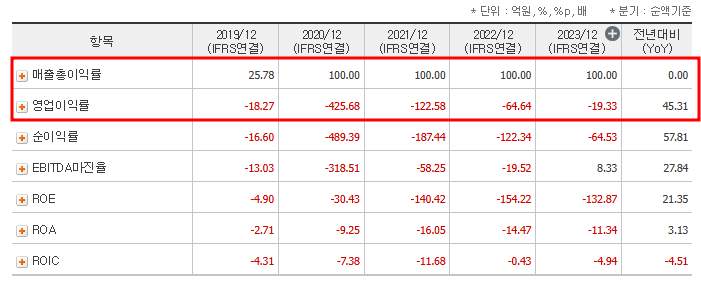

3. 롯데관광개발 기업 실적 분석

3.1 연간 실적

2021년부터 2023년까지의 실적은 매출액 증가에도 불구하고 영업이익과 당기순이익은 계속 적자를 기록했습니다. 2023년 연간 매출액은 3,135억 원으로 전년 대비 71.0% 증가했으나, 영업손실은 -606억 원으로 여전히 큰 적자를 보였습니다. 이러한 영업적자는 호텔 및 리조트 운영과 관련된 고정비용 및 부채 부담이 주요 원인으로 작용했을 가능성이 큽니다.

2024년에는 매출이 4,840억 원으로 예상되며, 영업이익도 432억 원으로 흑자 전환이 기대됩니다. 당기순이익은 -798억 원으로 여전히 적자이지만, 2023년의 -2,023억 원에 비해 큰 개선을 보일 전망입니다.

3.2 분기별 실적

2024년 3분기까지의 분기별 실적을 살펴보면 매출은 지속적인 상승세를 보이고 있습니다. 특히 2024년 3분기의 매출은 1,367억 원으로 전년 동기 대비 41.28% 증가했습니다. 그러나 당기순이익은 여전히 -280억 원으로 적자 상태입니다. 이는 계절적 요인과 운영 비용의 증가 등이 영향을 미친 것으로 분석됩니다.

4. 투자 포인트

4.1 관광산업 회복과 성장 기회

롯데관광개발은 관광업 및 호텔 사업에서 주요 사업 포트폴리오를 구축하고 있어, 코로나19 이후 관광산업의 회복이 큰 기회가 될 수 있습니다. 특히 제주 드림타워 복합리조트의 운영 확대는 국내 및 해외 관광객 수요 증가에 긍정적인 영향을 미칠 것으로 보입니다.

4.2 경영 효율성 개선

2024년에는 영업이익이 흑자로 전환될 것으로 예상되며, 이는 회사의 경영 효율성이 개선되고 있음을 시사합니다. 영업비용 절감 및 운영 최적화 노력이 결실을 맺을 경우, 추가적인 수익성 향상이 기대됩니다.

4.3 주가 상승 잠재력

현재 주가는 9,050원으로 저평가되어 있는 모습을 보이며, 전문가들은 목표주가를 16,400원으로 설정하고 있습니다. 이는 현재 주가 대비 약 81%의 상승 여력을 나타냅니다.

4.4 외국인 투자자들의 영향

외국인 소진율은 약 6.41%로 높지 않은 편이지만, 이는 향후 외국인 투자자들이 롯데관광개발의 주식을 더 많이 매입할 가능성을 남겨두고 있습니다. 관광 및 서비스 업종에 대한 글로벌 투자자들의 관심이 높아질 경우, 추가적인 자본 유입이 기대됩니다.

5. 리스크 요인

5.1 높은 부채비율과 재정 리스크

2023년 기준 부채비율은 2,590.85%로 매우 높습니다. 이는 회사의 재정 상태가 안정적이지 않음을 나타내며, 만약 자금 조달이나 추가적인 외부 자본의 필요성이 생길 경우 투자자들에게는 위험 요인이 될 수 있습니다.

5.2 영업환경의 불확실성

관광업은 외부 환경에 민감하게 반응하는 산업입니다. 경제 불황, 자연재해, 또는 새로운 전염병의 발생 등 예기치 못한 상황은 회사의 매출과 수익에 부정적인 영향을 미칠 수 있습니다.

5.3 환율 변동 및 해외 시장 의존도

롯데관광개발은 국내 관광객뿐 아니라 해외 관광객에도 의존하고 있기 때문에 환율 변동이 수익성에 영향을 줄 수 있습니다. 특히 엔화 및 달러화의 환율이 급변할 경우, 호텔 및 리조트 사업의 수익성에 영향을 미칠 가능성이 큽니다.

6. 결론 및 종합 주가 전망

롯데관광개발은 현재 저평가된 주가와 긍정적인 성장 전망을 가지고 있습니다. 2024년 및 2025년의 영업이익 흑자 전환 및 매출 증가 전망은 긍정적입니다. 그러나 높은 부채비율과 외부 경제적 불확실성 등은 투자자들에게 잠재적 리스크로 작용할 수 있습니다. 장기적인 관점에서 관광산업의 회복과 더불어 회사의 실적 개선이 이루어진다면, 주가 상승 여력이 크다고 판단됩니다.

투자자들은 단기적인 실적 변동성에 주의하면서, 회사의 재무 상태 및 산업 환경을 주기적으로 모니터링하는 것이 필요합니다.

위 내용은 네이버와 다음 포털사이트의 정보를 기반으로 작성하였습니다. 투자 권유를 위한 글이 아니고 정보 전달을 위한 글임을 밝힙니다.

'금융' 카테고리의 다른 글

| 2024년 연말정산 간소화 서비스 환급금 조회(+환급금 늘리는 꿀 팁) (0) | 2024.11.11 |

|---|---|

| 든든전세주택 신청방법 모집공고 경쟁률 보기 (0) | 2024.11.11 |

| 대한유화 주가 전망 배당금 실적 PER EPS (0) | 2024.11.08 |

| 코리아 세일 페스타 삼성전자 lg전자 품목 (0) | 2024.11.08 |

| 켄코아 에어로 스페이스 주가 전망 목표가 PER EPS 배당금 (0) | 2024.11.07 |

댓글